深度测算印尼政策对镍产品成本的影响

2022年06月02日 11:2 17706次浏览 来源: 紫金天风期货研究所 分类: 期货 作者: 紫金天风期货研究所

印尼镍产品在全球镍元素总量供给中起到举足轻重的作用,其成本变化也对镍产品成本中枢至关重要。无论是征收关税还是碳税,都将抬升印尼镍产品的成本,我们认为随着印尼政策逐渐出台,相关镍产品的价格可能随之上涨,但涨幅有限。

征收关税对镍铁成本抬升约129-322.5元/镍点,对MHP成本抬升约73.4-183.5元/镍点,对高冰镍成本抬升约134.8-337元/镍点。

征收碳税对镍铁和高冰镍成本抬升约8.3-10.8元/镍点,对MHP影响相对较小。

1.印尼镍产品及我国自印尼进口情况

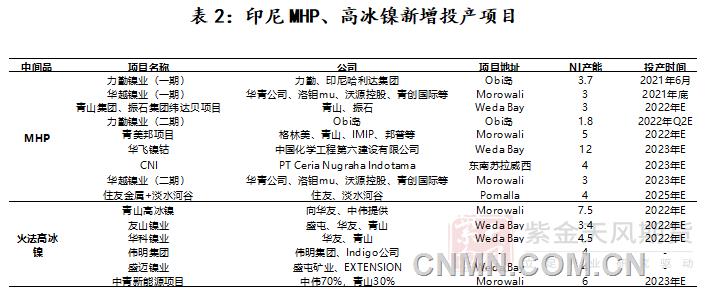

目前印尼已有的镍产品主要为:印尼NPI/Feni(8-12%/15%以上)、MHP(干基一般40%不到)、高冰镍(70%左右)。从镍含量情况来看,NPI/Feni和MHP符合低于70的标准,而高冰镍介于标准线附近。考虑到印尼政策的多变,以及高冰镍镍含量的不稳定性,我们也将高冰镍纳入可能被征收关税的范围内。

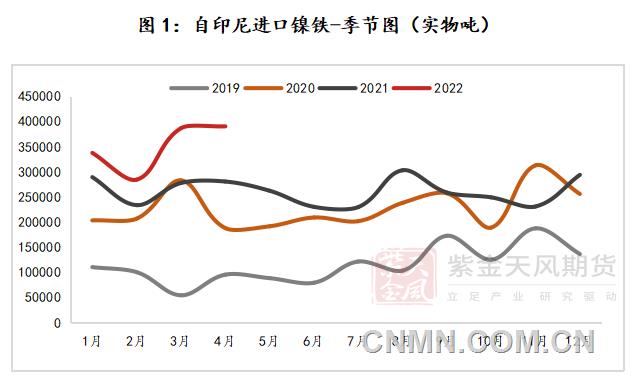

1、镍铁(包含NPI和Feni)

从印尼进口镍铁的情况来看,2021年自印尼进口镍铁总量达314万实物吨,占我国镍铁总进口的84.3%。印尼镍铁是我国镍铁进口的主要来源,也是镍元素供给总量的关键。2022年印尼当地镍铁新增投产项目众多,预计新增镍铁达40.8万吨镍(金属吨),随着印尼当地镍铁项目的不断投产,印尼镍铁回流将逐渐增加。

数据来源:SMM;紫金天风期货研究所

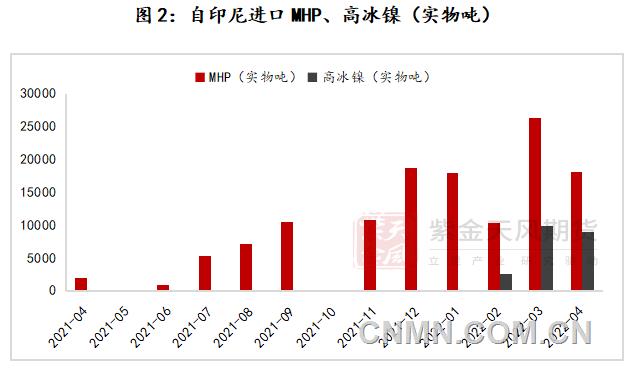

2、MHP和高冰镍

MHP和高冰镍是由我国企业去印尼当地规划投产的镍产品,考虑到印尼当地目前并没有能够消化MHP和高冰镍的产线,我们认为中短期内MHP和高冰镍基本都将回流至国内。

印尼MHP主要自去年开始投产,2021年MHP自印尼进口总量达5.55万实物吨(约0.94万吨镍),2022年1-4月MHP自印尼进口总量达7.28万实物吨(约1.24万吨镍),占MHP总进口34.23%。根据高冰镍投产规划,预计2022年全年MHP新增投产约达3.5万吨镍。

印尼高冰镍主要于今年逐渐投产并回流至国内,2022年2-4月MHP自印尼进口总量达2.15万实物吨(约1.505万吨镍)。根据高冰镍投产规划,预计2022年全年高冰镍新增投产约达10万吨镍。

数据来源:SMM;公开数据整理;紫金天风期货研究所

数据来源:SMM;紫金天风期货研究所

2.印尼征收关税抬升成本测算

虽然目前印尼尚未对如何征收关税做出确定明显表示,但此前印尼政府表示,政府可能以LME镍价为基准,若镍价在15000美元/吨以上,将可能征收2%的税,即300美元/吨,并且税额与镍价成正比增长。目前来看,由于3月LME镍挤仓事件,伦镍价格远超15000美元/吨,我们认为该出口税征收方法或暂时失去指导意义,因此,我们采用设法进行测算,以10%、15%、20%、25%的关税分别进行测算。

根据印尼出口年均单价来看,NPI约1290元/镍点,MHP约734元/镍点,高冰镍约1348元/镍点,那么增加的对应关税成本如下:

数据来源:紫金天风期货研究所

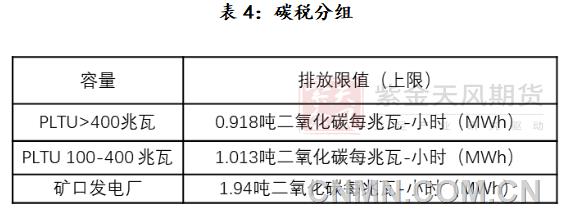

3.印尼征收碳税抬升成本测算

除了该出口税政策外,此前印尼政府也表示将于2022年4月1日对PLTU(火电厂)征收碳税,虽然目前因为制定条例等问题而延迟推出,但我们认为该政策大概率也会出台。该碳税的实施将通过印尼盾Rp。对于容量超过100MW的蒸汽发电厂,每千克(kg)二氧化碳当量(CO2e)为30盾。

数据来源:公开资料整理;紫金天风期货研究所

该政策主要影响以火法冶炼为主的镍铁和高冰镍项目,且国内在印尼的火法项目目前均使用自备电厂,属于征收碳税的范围内。镍铁单吨二氧化碳排放总量约达6-7.9吨,根据印尼预出台的政策来看,大约抬升12.6-16.59美元/实物吨,即8.3-10.8元/镍点。

数据来源:公开资料整理;紫金天风期货研究所

目前来看,火法冶炼高冰镍的工艺主要以电炉熔炼、RKEF工艺和富氧侧吹工艺(熔池熔炼)为代表。富氧侧吹工艺主要以中伟一家为代表,而前两者工艺是目前国内企业在印尼规划的主要工艺。因此,我们主要针对前两者工艺进行分析测算。在《高冰镍工艺、成本拆分及后市如何演变》专题中我们曾分析,前两者工艺的差别在于是否加入硫化剂,因此,以镍铁冶炼环节释放的二氧化碳量类比分析。

4.两项即将颁布的印尼政策对镍产品成本的影响

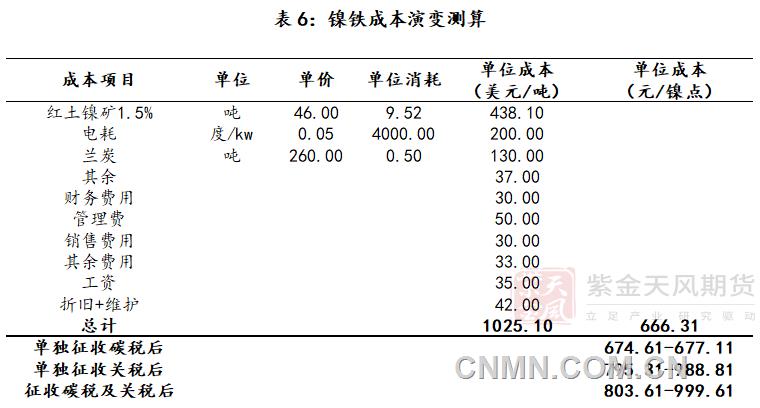

1、镍铁成本

根据我们对镍铁成本的测算,印尼镍铁成本约为669元/镍点。征收碳税或关税前,印尼RKEF镍铁成本约666.31元/镍点(以汇率6.5人民币/美元)。单独征收碳税后,镍铁成本中枢抬升8.3-10.8元/镍点,至674.61-677.11元/镍点。单独征收关税后,镍铁成本中枢抬升129-322.5元/镍点,至795.31-988.81元/镍点。二者都征税后,镍铁成本约803.61-999.61元/镍点。对比之下,我国镍铁冶炼成本约在1250元/镍点-1400元/镍点之间,即便印尼加征碳税和出口关税,仍具成本优势。

数据来源:公开资料整理;紫金天风期货研究所

2、高冰镍成本

根据此前,我们在在《高冰镍工艺、成本拆分及后市如何演变》专题中对印尼高冰镍的成本测算,红土镍矿-镍铁-高冰镍的工艺路径下,成本约9000-11000美元/吨镍,即585-715元/镍点,红土镍矿-低冰镍-高冰镍工艺路径下,成本约7000-10000美元/吨镍,即455-650元/镍点,征税后,高冰镍成本演变推测如下:

数据来源:紫金天风期货研究所

3、MHP成本

MHP成本以中冶瑞木的成本类比分析,中冶瑞木成本区间约为9000-13000美元/吨镍,即585-845元/镍点,印尼政策主要是征收关税对其成本抬升较大,演变测算如下:

数据来源:紫金天风期货研究所

5.总结

印尼镍产品对全球镍元素总量供给中起到举足轻重的作用,其成本变化也对镍产品成本中枢至关重要。无论是征收关税还是碳税,都将抬升印尼镍产品的成本,我们认为随着印尼政策逐渐出台,相关镍产品的价格可能随之上涨,但涨幅有限。

值得一提的是,2022年初印尼官方消息称今年4月1日将征收的碳税,因条例制定和政府文件起草等问题而延迟,可见印尼官方政策的不确定性较高,预计未来碳税、关税正式落地仍需等待一段时日。

责任编辑:叶倩

如需了解更多信息,请登录中国有色网:www.pioneer-the-event.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。